相続とは

相続とは、亡くなった人の財産を残された親族が引き継ぐことです。

この財産の中には、現金、預金、不動産などのプラスの財産と借金などのマイナスの財産も含まれます。

なので生きている間は、相続はできませんが財産を贈与(無償であげる)することは出来ます。一般的に贈与した場合は、年間110万円までは非課税ですがそれを超えると贈与税がかかります。

相続人とは誰か?

相続人になる人は、民法によって定められていて法定相続人といいます。

法定相続人は血族相続人と配偶者相続人の2通りです。

親族とは配偶者と6親等内の血族(血のつながりのある親族)と3親等内の姻族(結婚による親族で配偶者の血族)のことです。まずは、専門家(司法書士等)に相続人の見落としがないようにしっかり調査してもらうことが重要です。

直系尊属とは(血統が親子の関係でつながる本人より目上の親族)

直系卑属とは(血統が親子の関係でつながる本人より目下の親族)

祖父母 2親等

↑

父母 1親等

↑直系尊属

本人

↓直系卑属

子 1親等

↓

孫 2親等

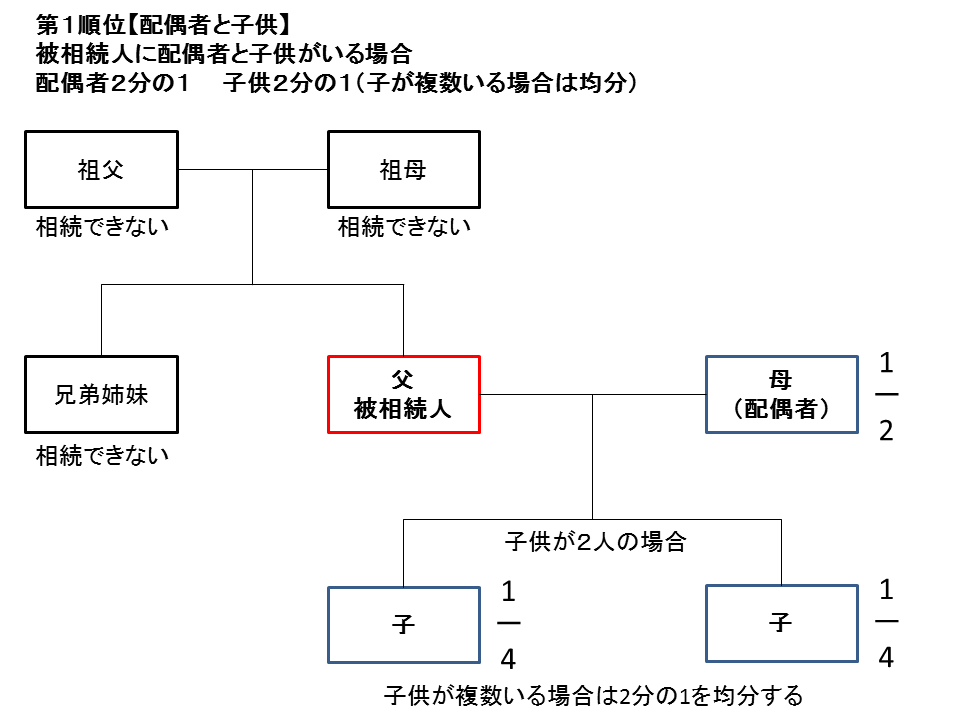

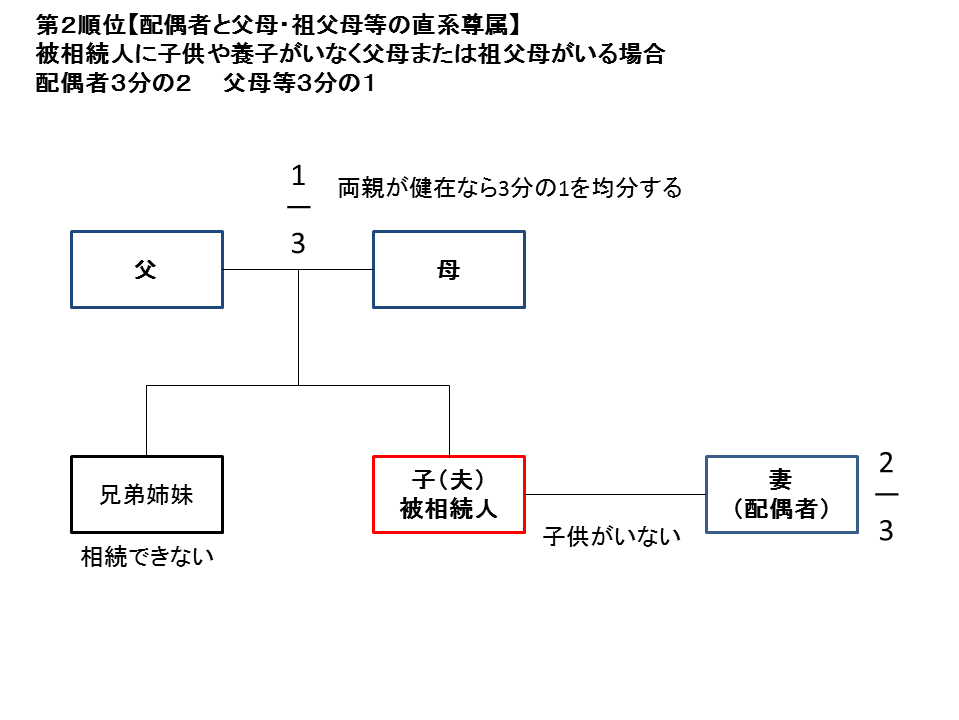

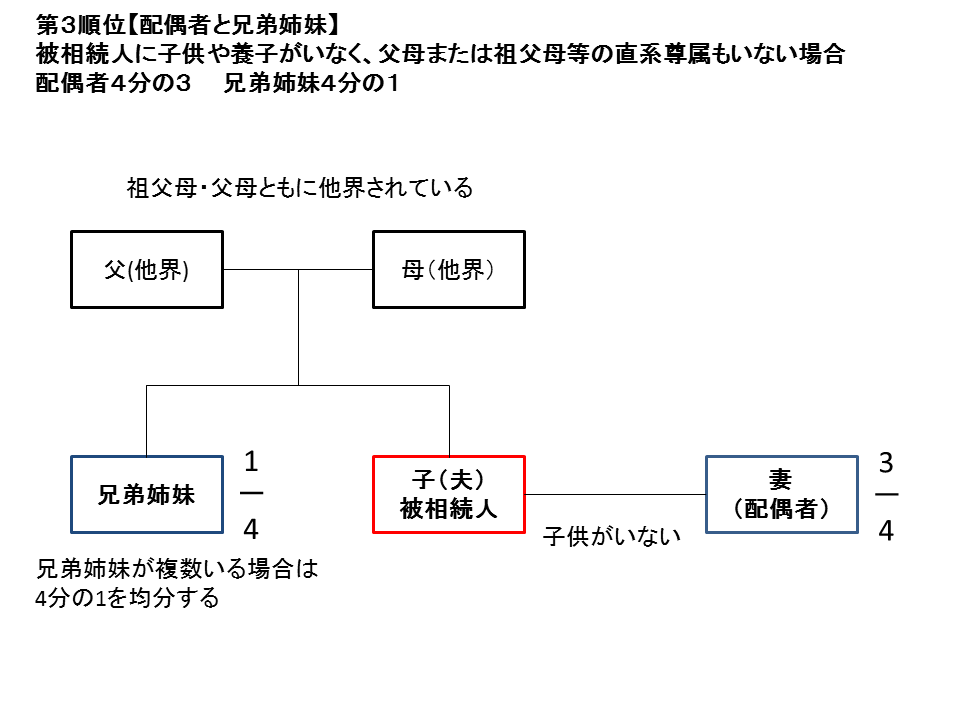

法定相続順位と法定相続分の例

第1順位 配偶者と子供

第2順位 配偶者(子供がいない)と父母・祖父母

第3順位 配偶者(子供がいない)と兄弟姉妹(祖父母・父母いない)

代襲相続とは

親より先に子が亡くなった場合は、孫が子の地位を承継することです。

①相続廃除や相続欠格も代襲原因となります。

※相続廃除:被相続人に対して生前に、虐待・重大な侮辱・著しい非行があり、裁判所が申し立てに対して廃除を認めた場合は相続人になれない。

※相続欠格:遺言書を破棄や隠匿、偽造や変造したり、相続人の犯罪で相続が発生した場合、その者は相続できない。

②第3順位の兄弟姉妹の子が代襲相続する場合は甥・姪までに限る。

③相続放棄した相続人の子は代襲相続できない。

④代襲相続人が未成年者の場合は、遺産分割協議は家庭裁判所で選定された特別代理人が行う。

養子縁組とは

養子とは、「普通養子」と「特別養子」の2つの種類があり、養子縁組届が受付けられた日から養親の摘出子となり、実子と同等の相続権をもつことになります。普通養子は実親と養親の双方から相続をうけることができます。

相続人が相続する財産の例

プラスの財産

現金・預金・有価証券・債権・土地や建物等の不動産所有権、借地権、借家権・特許権・

生命保険・退職金・商標権・著作権・家具、自動車、美術品等の動産・裁判上の地位・遺留分減殺請求権など

マイナスの財産

借金・預かり敷金・預かり保証金・裁判上の地位・連帯保証人の地位など

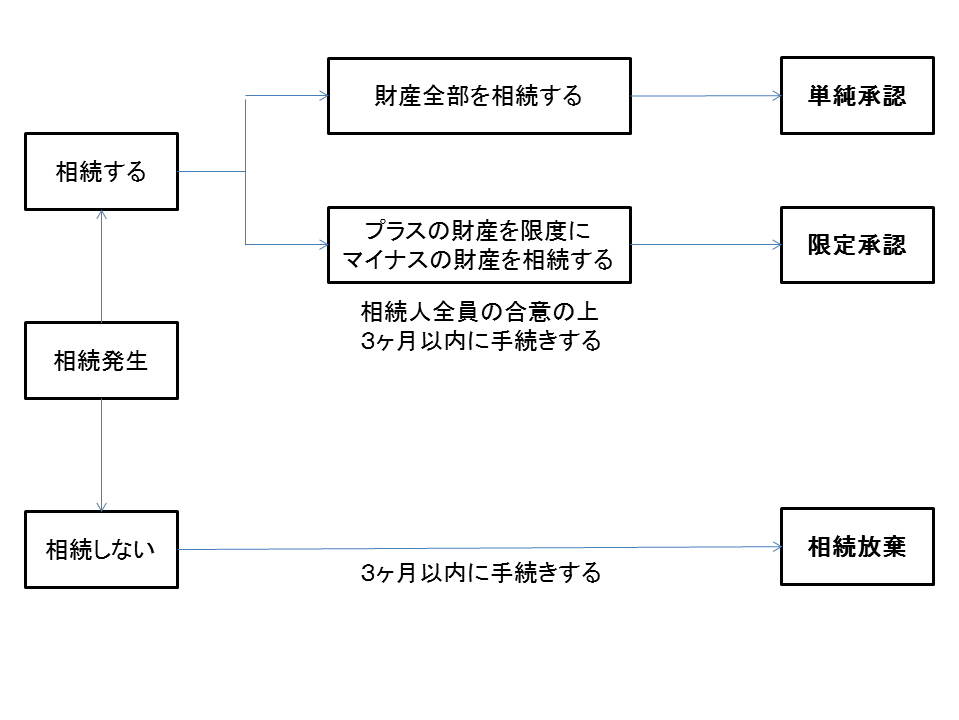

相続の流れ

①単純承認

プラスとマイナスの財産全てを承継すること。特に手続きをする必要はありません。

②限定承認

相続で得た財産より借金がい場合、相続で得た財産の限度で借金を支払い残りは払わなくてよく、プラスの財産が残った場合は相続できる。

限定承認の手続きは、相続を知ってから3ヶ月以内に相続人全員の同意を得て、家庭裁判所に申し述べる。財産を使ったり隠したりした場合は限定承認できません。

相続放棄(相続しない場合)

最初から相続人にならない場合は、相続を知ってから3ヶ月以内に家庭裁判所に申し述べる。この場合は、単独でも手続きできますが、一度受理されたら取り消しできませんので慎重に行う必要があります。また、放棄したとしても財産を債権者、特別縁故者、国庫等に引き渡すまでは、管理責任がありますので特に不動産がある場合は注意が必要です。財産を使ったり隠したりした場合は、相続放棄はできずに法定単純承認となってしまいます。また、相続放棄した相続人の子は代襲相続人にとはなりません。遺留分の放棄は生前でもできますが、相続放棄は生前にはできません。

相続放棄と遺産分割協議での相続分の放棄では大きな違いがある

・相続放棄は、最初から相続人ではなくなることです。

・相続分の放棄は、プラスの財産の相続のみを放棄したことになるので相続人の地位は残り、借金や保証債務がある場合は法定相続分で相続されてしまします。

債務の相続

債務は、法定相続分相続されます。法定相続分以外の分割は相続人の間では有効ですが、債権者の同意がない限りは債権者に対抗はできません。

保証債務は、連帯保証人の地位も法定相続分で相続されますので隠れた保証債務の有無は、慎重に調査する必要があります。

共有について

遺産分割未了共有

親が亡くなった場合、その瞬間に親の不動産等の財産は法定相続人達に法定相続分所有権が移転し遺産分割未了共有(所有権以外は準共有)となります。

遺産分割方法

①指定分割

遺言があった場合→遺留分侵害がなければ確定します。

②協議分割

遺言がない場合→相続人全員と確定するための話し合い(遺産分割協議)で確定します。

※どのような分け方でも相続人全員が合意すれば有効です。

③調停(全員合意)・審判(調停不成立の場合)による分割

話し合いで、合意ができなかった場合は家庭裁判所に申し立てて、調停、審判で確定することになります。

遺産分配方法

①現物分割:土地や預金等の現物を分ける

②換価分割:現物分割が不可能な場合に不動産などをお金に換金して分ける

③代償分割:遺産を多く受け取る相続人が他の相続人に金銭(代償金)や他の財産(代償物)を払って分ける

※遺産分割協議書に代償金を明記しないと贈与税課税対象となるので注意が必要

寄与分

寄与分とは、法定相続人の者が被相続人の財産形成に寄与したと認められた場合に相続財産の一部を受け取ることができます。一般的には、寄与分は相続人の協議で決めるのが原則ですが決まらない場合は家庭裁判所で調停、審判で決めることになります。

被相続人の財産の維持、増加について例えば事業家業の労務提供、財産の給付、被相続人の療養看護で具体的に財産の提供をしたなど因果関係があると証明された場合に限ります。また、寄与分は相続人以外は受けることができなので相続人の配偶者が療養看護をしたと主張しても認められないので生前から遺言書などで対策しておく必要もあります。

特別受益と持ち戻し

被相続人から生前に贈与で婚姻、養子縁組のため若しくは生計の資本として贈与を受けた場合、相続人が受けた生前贈与や遺贈のことを特別受益といい、公平な財産分けを期するために生前贈与や遺贈を相続財産の中に計算上戻すことを特別受益の持ち戻しといいます。

特別受益の持ち戻しが適用されない場合

・相続人が1人しかいない

・相続人が誰も持ち戻しを主張しない

・遺言ですべての財産が相続人に指定されている

・特別受益や遺贈を受けた相続人が相続を放棄した

持ち戻し免除

被相続人が、持ち戻す必要がないと意思表示をしていた場合は遺留分の規定に反しない限り認められる。

遺言

遺言が必要な場合

・事業承継者になる人がいる場合や家系を維持するために特定の相続人に財産を多く渡したい場合

・相続人以外へ財産を渡したい人がいる場合

遺言の種類

①自筆証書遺言

・遺言の全てを本人で書くこと

・遺言の作成した年月日を書くこと

・署名、押印すること(実印が望ましい)

この中の1つでもないと無効になってしまう

②公正証書遺言

・証人2人以上立会いのもとに遺言者が公証人に遺言の趣旨を口述し公証人がこの口述を筆記し、これを遺言者や証人に読み聞かせ遺言者と証人が承認し各自が署名押印する。遺言原本は、公証役場が保管する。

③秘密証書遺言

・第三者の代筆やワープロ印字で作成した証書に、署名押印は本人がする。

・証人2人以上と公証人の前で遺言者が証書を入れて証書と同じ印鑑で封印する。

・家庭裁判所の検認が必要となります。

遺留分

遺言である特定の受遺者に財産を渡すと記載があっても、それにも勝る相続人の最低限の相続分のことです。

・遺留分減殺請求をして初めて効力が発生するが、請求しなければ遺言に従うことになる。

・相続開始の時から減殺すべき贈与または遺贈があったことを知った時から1年、知らなくても10年経過すれば時効で消滅する。

・相続放棄は、被相続人の生前には出来ないが遺留分の放棄は生前でもできる。

・配偶者の遺留分:法定相続分の2分の1

・子の遺留分:法定相続分の2分の1

・直系尊属のみの遺留分:法定相続分の3分の1

・第3相続順位の兄弟姉妹には遺留分はない。

相続税

相続税について相続人には3パターンある

①相続税の課税がされない人(相続財産が相続税基礎控除以下の人)

②申告することで相続税の課税がされない人(配偶者税額軽減・小規模宅地等の特例を使えば相続税基礎控除以下の人)

③相続税の課税がされる人(特例を使っても相続税基礎控除を超える人)

相続税の計算

(1)課税価格の計算

各人ごとに次の算式で相続税の対象となる金額を計算し、それを合計する。

取得財産の価額 - (債務の金額+葬儀費用)+生前3年以内の贈与財産の価額=課税価格

(2)相続税の総額計算

①上記(1)の課税価格の合計から相続税の基礎控除額を控除する。

相続税の基礎控除 3,000万円+(600万円×法定相続人の数)

税法上の法定相続人には、実子がいる場合は養子は1人まで、実子がいない場合は2人までカウントします。

例

家族構成

父が亡くなる(被相続人)

配偶者 母 (法定相続人)

長男 子 (法定相続人)

長女 子 (法定相続人)

3,000万円+(600万円×3人)=4,800万円

上記の家族の場合は、4,800万円以内なら相続税が課税されないということになります。

② ①の基礎控除額控除後の金額に法定相続人ごとに法定相続分を乗じて法定相続人の各取得金額を求め、これに下記速算表を適用する。

算出税額=法定相続人の各取得金額×税率ー控除額

相続税の速算表(平成27年1月1日以降の相続または遺贈)

| 法定相続人の法定相続分による 取得金額 |

税率 | 控除額 |

| 1,000万円以下 | 10% | ー |

| 3,000万円以下 | 15% | 50万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

(注)課税遺産総額を法定相続人が法定相続分に応じて取得したものとして計算します。 |

||

③ ②の各法定相続人ごとの算出税額の合計が相続税の総額となる。

(3)納付税額の計算

各人ごとに次の算式で税額を計算する。

相続税の総額×(各人の課税価格÷合計課税価格)

この各人の税額から、贈与税額控除、配偶者の税額軽減、未成年者控除、障害者控除などの税額控除を差し引いて納める相続税額が計算される。

相続税の申告

相続税の申告期限は、被相続人が死亡した日の翌日から10ヶ月以内である。